Bilanz

Bilanz(lateinischbilancia‚(Balken-)Waage‘;aus lateinischbi‚doppelt‘undlanx‚Schale‘) ist ein in vielenFachgebietenvorkommender Begriff, worunter allgemein eine nach bestimmten Kriterien gegliederte,summarischeund sich ausgleichendeGegenüberstellungvon Wertkategorien verstanden wird.

Allgemeines

[Bearbeiten|Quelltext bearbeiten]Oftmals wird der Ausdruck Bilanz lediglich mit herkömmlichembetriebswirtschaftlichemRechnungsweseneines Unternehmens assoziiert. In diesem Sinne wird der Begriff Bilanz dann synonym zu den Begriffen Abschlussbilanz,balance sheet(englisch), Bilanzrechnung, Handelsbilanz,Konzernabschluss,HGB-Bilanz, Jahresbilanz, oder Unternehmensbilanz gebraucht.

Je nach den geltenden Vorschriften gibt es verschiedene Bilanzen wie etwa dieSteuerbilanzund dieVermögensbilanz.Neben den vorgeschriebenen Bilanzen werden mikro- und makroökonomische Bilanzen mit anderem Inhalt und Verwendungszweck wieZahlungsbilanz,volkswirtschaftlicheHandelsbilanz,Devisenbilanz,Kapitalbilanzerstellt; diese dienen entweder zur internen Information innerhalb eines Unternehmens (sieheControlling) oder in der Öffentlichkeit zur Darstellung im Zusammenhang mit wirtschaftspolitischen Erörterungen.

Darüber hinaus gibt es Bilanzen, die wirtschaftliche Aspekte in einem anderen Zusammenhang betrachten wieSozialbilanz,Gemeinwohl-Bilanz,UmweltbilanzundEnergiebilanz,wobei zum Teil versucht wird, entsprechende Umrechnungen von Faktoren vorzunehmen, um ihren Geldwert zu bemessen oder einen einheitlichen Maßstab festzustellen.

Des Weiteren wird der Begriff verwendet, um das wirtschaftliche Rechnungs- und Vergleichs-Denken auf andere Bereiche zu übertragen wie etwa dieWissensbilanz.

Betriebswirtschaftliche Unternehmensbilanz

[Bearbeiten|Quelltext bearbeiten]Die hier behandelteUnternehmensbilanzist aus rechtlicher Sicht eine systematische Aufstellung von geldwerten Rechten (Vermögen), Pflichten (Schulden) und demNettovermögen,das sich alsSaldoaus der Summe der geldwerten Rechte (Bruttovermögen) abzüglich der Schulden ergibt. Die Rechte umfassen dabeiEigentumsrechte(Sach- undgeistiges Eigentumwie Urheber- und Markenrechte, Patente etc.),Anteilsrechte(wie Aktien) und Forderungen. Vermögensrechte werden auf der Aktivseite, Pflichten (Schulden) und Nettovermögen auf der Passivseite verbucht (nur Insolvenz anzeigendes negatives Nettovermögen wird aus Gründen der Bilanzidentität auf der Aktivseite verbucht). Das Netto-Geldvermögenergibt sich dabei aus den Zahlungsmitteln plus den sonstigen Forderungen abzüglich der Verbindlichkeiten. Nettogeldvermögen und Eigentumsrechte ergeben aufaddiert das Nettovermögen oder Eigenkapital.[1]Ist dieses positiv, wird es (als Überschuss des Bruttovermögens über die Schulden) auf der Passivseite, ist es negativ, wird es als Überschuss der Schulden über das Bruttovermögen auf der Aktivseite verbucht, um auf beiden Seiten dieselbeBilanzsummezu erhalten.

Aus kaufmännischer Sicht stellt eine Bilanz eine summarische Gegenüberstellung von Verwendung (Aktiva,gegliedert nachAnlage-undUmlaufvermögen) und Herkunft der Mittel eines Unternehmens (Passiva) dar. Das Vermögen eines Unternehmens (Aktiva) kann dabei ausEigen-oderFremdkapital(Passiva) herstammen (betriebswirtschaftlicher Kapitalbegriff). Die Bilanz ist ein Bestandteil desJahresabschlusseseinesUnternehmensund dientGläubigern,Ratingagenturen,Anteilseignern,Arbeitnehmern,dem bilanzierenden Unternehmen und demStaatzur Orientierung über die Vermögens-, Finanz- und Ertragslage des entsprechenden Unternehmens.

Eine Bilanz wird auf einenBilanzstichtagaufgestellt, während die (mit der Bilanz verzahnte)Gewinn- und Verlustrechnung(GuV) für einen Zeitraum erstellt wird. Durch Vergleich der Endbestände der verschiedenen Aktiv- und Passivkonten zu unterschiedlichen Zeitpunkten kann die wirtschaftliche Entwicklung eines Unternehmens zeitübergreifend dargestellt und durch Einsichtnahme in dieBuchführungnachvollzogen werden. Die Bilanz ist somit auch die Grundlage zur betriebswirtschaftlichenGewinnermittlung(sieheBetriebsvermögensvergleich).

Geschichte

[Bearbeiten|Quelltext bearbeiten]

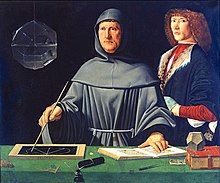

Eine systematisch aus derBuchhaltungabgeleitete Bilanz nach heutiger Vorstellung wurde erstmals 1494 durch denFranziskanerund MathematikerLuca Pacioliin seinem BuchSumma de arithmetica, geometria, proportioni et proportionalitàbeschrieben,[2]jedoch nachweislich wesentlich früher bereits inGenuaund anderen italienischen Städten angewendet.[3]Es handelte sich um die erste geschlossene Darstellung der „venezianischen Methode “(doppelte Buchführung), wie sie vermutlich in denFernhandeltreibenden italienischenStadtstaatenausgeübt wurde. Pacioli verstand unter der Bilanz „ein der Länge nach zusammengefaltetes Blatt, auf dem man rechts die Gläubiger und links die Schuldner aufschreibt. Wenn Du siehst, dass die Sollsumme so viel beträgt wie die des Habens, so ist das Hauptbuch in Ordnung “.[4]Seine „venezianische Methode “mit dem Prinzip der Doppik hat in ihren Grundzügen noch heute international Geltung.

Im Jahre 1511 stellte anlässlich einerErbteilung(Tod der Brüder Georg und Ulrich Fugger) der Hauptbuchhalter derFugger,Matthäus Schwarz,die erste Unternehmensbilanz in Deutschland auf. 1518 verfasste er das deutschsprachige Buch "Musterbuchhaltung".

DasPreußische Allgemeine Landrechtvom Juni 1794 führte die Bilanzierungspflicht ein, denn „ein Kaufmann, welcher entweder gar keine ordentliche Bücher führt, oder die Balance seines Vermögens, wenigstens alljährlich einmal zu ziehen unterlässt, und sich dadurch in Ungewissheit über die Lage seiner Umstände erhält, wird bei ausbrechendem Zahlungsunvermögen als fahrlässiger Bankerutirer (Bankrotteur) bestraft. “Im Mai 1861 gab es erste einheitliche gesetzliche Regelungen imAllgemeinen Deutschen Handelsgesetzbuch,das in Art. 31 ADHGB vomKaufmanndie Aufstellung einerInventurund Bilanz forderte. DasHGBvom Mai 1897 übernahm diese Vorschrift fast wörtlich in § 39 HGB.

Im Oktober 1937 brachte dasAktiengesetzVerschärfungen der Bilanzierungspflicht fürAktiengesellschaften.DasPublizitätsgesetzsorgte ab August 1969 für die Offenlegung von bisher nicht publizitätspflichtigen Unternehmensbilanzen vonPersonengesellschaftenundEinzelunternehmenab einer bestimmtenBetriebsgröße.Im Dezember 1985 gab es mit dem Bilanzrichtlinien-Gesetz eine erste EU-einheitliche Regelung, im Mai 2009 brachte dasBilanzrechtsmodernisierungsgesetzinsbesondere eine Deregulierung und Aufwandssenkung zu Gunstenkleiner und mittlerer Unternehmen.DasBilanzrichtlinie-Umsetzungsgesetzvom Juli 2015 ist dasTransformationsgesetzderEU-Bilanz-Richtlinie.Außer den Änderungen der Größenklassen hat es keine wesentlichen Auswirkungen auf die Bilanz.

DiebetriebswirtschaftlicheForschung hat sich mit der Bilanz erstmals umfassend auseinandergesetzt, nachdem ein Urteil desReichsoberhandelsgerichtsvom Dezember 1873[5]eine breite wissenschaftliche Diskussion überBilanztheorienausgelöst hatte. Es forderte unter anderem, dass Bilanzen „der objektiven Wahrheit möglichst nahe kommen “sollten. Der Bilanzjurist Hermann Veit Simon beschrieb deshalb erstmals 1899 dieBilanzierungsgrundsätzeBilanzwahrheitundBilanzklarheit.Eugen Schmalenbachbetonte bereits 1919 in seiner dynamischen Bilanztheorie die Bilanz als „formal ausgeglichene Aufstellung der Vermögens- und Kapitalteile einer Unternehmung, bei der der erfolgsrechnerische Gesichtspunkt im Vordergrund steht “.[6]Im Jahre 1921 erschien vom SchweizerJohann Friedrich Schärdas grundlegende Werk „Buchhaltung und Bilanz auf wirtschaftlicher, rechtlicher und mathematischer Grundlage “, in dem er dieGewinn- und Verlustrechnungals Teil der Bilanz interpretierte.Erich Kosiolsah 1940 die Bilanz als systematischen Abschluss der Buchhaltung,[7]Erich Gutenbergbezeichnete die Bilanz als Kontrollinstrument mit spezifischen Kontrollzwecken.[8]Inzwischen ist die Bilanztheorie zu einem wichtigen Bestandteil derPrincipal-Agent-Theorieund damit derOrganisationstheoriegeworden.[9]

Arten

[Bearbeiten|Quelltext bearbeiten]Bei Unternehmensbilanzen gibt es folgende Arten:

- Laufende Bilanzen

- Bilanzen werden gewöhnlich zum Ende jedesGeschäftsjahresfür einen Zeitraum von höchstens zwölf Monaten erstellt, beispielsweise auf den 31. Dezember (Bilanzstichtag) eines Jahres.BörsennotierteUnternehmen sind zurVeröffentlichungvon Zwischenbilanzen verpflichtet (Wochen-, Monats-, Quartals-, Halbjahresbilanzen, näheres dazuZwischenberichterstattung).

- Außerordentliche Bilanzen

- Neben den regulär zu erstellenden Bilanzen gibt es auch außerordentliche Bilanzen, die zu bestimmten Anlässen (Gründungs-, Fusions-, Auseinandersetzungs-, Sanierungs- und Liquidationsbilanz) erstellt werden.

- Handelsbilanz – Steuerbilanz

- Für alle bilanzierungspflichtigen Unternehmen ist es gesetzlich vorgeschrieben, sowohl eine Handelsbilanz als auch eineSteuerbilanzzu erstellen. Aus den Begriffen geht bereits hervor, dass es Unterschiede zwischen den beiden Bilanzen hinsichtlich Ansatz undBewertunggeben kann. Die Handelsbilanz orientiert sich amHandelsrecht;Zweck der Steuerbilanz ist eine zutreffende Erfolgsermittlung für die Ertragsbesteuerung im Rahmen derEinkommensteuer,KörperschaftsteuerundGewerbesteuer,aber auch die Abbildung des Unternehmensvermögens für Zwecke derErbschaftsteuer,ehemals auch derVermögensteuer.Die Erstellung einer von der Handelsbilanz abweichenden Steuerbilanz ist zeit- und kostenintensiv, daher wird in der Praxis häufig von der sogenannten Überleitungsrechnung nach§ 60Abs. 2 Satz 1EStDVbzw.§ 5bAbs. 1 Satz 2EStGGebrauch gemacht. Hierbei werden nur die Positionen der Handelsbilanz, die nicht den steuerrechtlichen Ansatz- und Bewertungsvorschriften entsprechen, durch Anmerkungen und Zusätze an das Steuerrecht angepasst.

- Sonder- und Ergänzungsbilanzen

- Im Ertragsteuerrecht gibt es neben den eigentlichen Steuerbilanzen noch zusätzliche sogenannte Sonder- und Ergänzungsbilanzen.Sonderbilanzenbilden zusammen mit Sonder-Gewinn-und-Verlustrechnungen den Abschluss desSonderbetriebsvermögens.Hier werden alle im zivilrechtlichen Eigentum einesMitunternehmersoder mehrerer Mitunternehmer stehende Wirtschaftsgüter, die dem Betrieb zur Nutzung überlassen werden (Sonderbetriebsvermögen I), eine Beteiligung an der Mitunternehmerschaft begründen oder stärken (Sonderbetriebsvermögen II), aufgeführt und in der ertragsteuerlichen Gewinnermittlung für die Mitunternehmerschaft berücksichtigt. InErgänzungsbilanzenwerden unterschiedliche Wertansätze von Wirtschaftsgütern im Gesamthandsvermögen als Korrekturposten für die einzelnen Mitunternehmer abgebildet. Unterschiede in den Wertansätzen entstehen für einzelne Mitunternehmer z. B. dann, wenn der Mitunternehmeranteil zu einem dem Kapitalkonto des Vorgängers übersteigenden Kaufpreis erworben wird. Um die Beteiligungsverhältnisse in der Gesamthandsbilanz weiterhin korrekt abzubilden, wird für den betroffenen Mitunternehmer eine persönliche Ergänzungsbilanz als Korrekturposten aufgestellt.

- Einzelbilanz – Konzernbilanz

- Von einer Einzelbilanz wird gesprochen, wenn es eine Konzernbilanz gibt. Abhängig von der Anzahl der bilanzierenden Unternehmen einesKonzernsgibt es die Einzelbilanz, die die wirtschaftlichen Verhältnisse eines einzelnen Konzernunternehmens reflektiert. Darüber hinaus gibt es dazu die konsolidierte Konzernbilanz, die Teil desKonzernabschlussesist und in der durch Vermögens-, Schulden- und Umsatzkonsolidierung bestimmte konzerninterne gegenseitigeTransaktioneneliminiert werden.

- Eröffnungsbilanz – Schlussbilanz

- Der Kaufmann hat zu Beginn seinesHandelsgewerbes(Eröffnungsbilanz) und für den Schluss (Schlussbilanz) eines jeden Geschäftsjahrs einen das Verhältnis seines Vermögens und seiner Schulden darstellenden Abschluss aufzustellen (§ 242Abs. 1HGB).

Funktionen

[Bearbeiten|Quelltext bearbeiten]Die Bilanz erfüllt folgende Funktionen:

- Dokumentationsfunktion:Die Bilanz gibt eine verbindliche Auskunft über das vorhandene Vermögen und Kapital des Unternehmens (mit Ausnahme derstillen Reserven). Durch das Festhalten des Vermögens in der Bilanz wird diese zu einem handels- und steuerrechtlich erheblichenRechenwerküber die vom Unternehmen getätigten Geschäfte. Die Bilanz stellt somit den formellen Abschluss derBuchführungdar.

- Gewinnermittlungsfunktion:Der Vergleich desEigenkapitalszu Beginn des Geschäftsjahres mit dem am Ende des Geschäftsjahres ergibt unter Berücksichtigung derEinlagenundEntnahmendenGewinnoderVerlusteiner Periode. Das Zustandekommen des Gewinns oder Verlusts wird detailliert nachgewiesen über die dem Eigenkapitalkonto vorgelagerte Gewinn- und Verlustrechnung (GuV).

- Informationsfunktion:Diese kann in die Selbstinformation und die Drittinformation unterteilt werden. Ziel der Selbstinformation ist es, dem Kaufmann auf diesem Weg ein Instrument zur Steuerung des Unternehmens zu geben. Für interessierte Dritte (Lieferanten,sonstigeKreditgeber,Konkurrenten,öffentliche Hand– z. B.Finanzamt,IHK,Sozialversicherungsträger–,Arbeitnehmer) stellt die Bilanz ein Informationsinstrument bezüglich ihres zukünftigen Verhaltens gegenüber dem Unternehmen dar. Die Bilanz dient aus dieser Sicht im weiteren Sinne demGläubigerschutz.

Umgangssprachlich bezeichnet Bilanz den gesamtenJahresabschlusseines Unternehmens. Die Beurteilung eines Unternehmens auf Grund seines Jahresabschlusses heißt in diesem SinneBilanzanalyse.Sie ist ein wesentlicher Bestandteil derFundamentalanalyse.

Die Informationsfunktion steht bei Abschlüssen nach denIFRS(International financial reporting standards) im Vordergrund. Die Aktivitäten internationalisierter Kapitalmärkte bedürfen einheitlicher Regelungen, nach denen der Erfolg des Unternehmens bemessen wird. Konzernabschlüsse nach HGB oder IFRS weisen aber nicht den ausschüttungsfähigen Gewinn aus. Dieser wird bei Unternehmen mitSitzin Deutschland weiterhin ausschließlich nach dem HGB ermittelt.

Aufbau der Bilanz

[Bearbeiten|Quelltext bearbeiten]Nach der groben Vorgabe des§ 247HGBsind in der Bilanz dasAnlage-und dasUmlaufvermögen,dasEigenkapital,dieSchuldensowie dieRechnungsabgrenzungspostengesondert auszuweisen und hinreichend aufzugliedern.[10]Beim Anlagevermögen sind nur die Gegenstände auszuweisen, die bestimmt sind, dauerhaft dem Geschäftsbetrieb zu dienen.

Die Bilanz wird deshalb in zwei Bereiche aufgeteilt dargestellt.

- DieAktivseitestellt dieMittelverwendungdar. Aktiva zeigen, welche Ansprüche das Unternehmen mit den ihm zur Verfügung stehenden wirtschaftlichen Mitteln erworben hat. Diese Ansprüche können Geldmittel (beispielsweise Kasse, Bankkonten), Produktionsmittel (beispielsweise Immobilien, Maschinen), Rohstoffe, Vorprodukte und ähnliche materielle Güter sein. Daneben ist eine Reihe von immateriellen Gütern aufzuführen – diese sind nicht immer direkt finanziell messbar. Es kommt dadurch mitunter zu aktuellen Problemstellungen bei der Bilanzierung, jedoch gibt es oftmals gute Anhaltspunkte für eine Schätzung. Überschlägig bildet die Aktivseite die Vermögensstruktur des Unternehmens ab.

- DiePassivseitestellt dieMittelherkunftdar. Passiva zeigen, wie die Mittel finanziert sind, mit denen das Unternehmen wirtschaftete (Abbildung der Finanzierungsstruktur). Dabei wird insbesondere zwischenFremdkapitalund Eigenkapital unterschieden. Das Eigenkapital umfasst die Mittel, die keinem Rückzahlungsanspruch Dritter unterliegen, damit insbesondere das eingebrachteStamm-undGrundkapitalsowie aus dem Unternehmen selbst erwirtschafteteRücklagenundthesaurierteGewinne.Das Fremdkapital umfasst Mittel, die von Dritten (zeitlich befristet) zur Verfügung gestellt werden, beispielsweiseHypotheken,Anleihen,Darlehenund Lieferantenkredite. Die Aktiva werden üblicherweise auf der linken Seite der Bilanz aufgezeigt, die Passiva auf der rechten Seite. Auf beiden Seiten muss sich dieselbe Summe aller Positionen ergeben, dieBilanzsumme.

In den meisten Staaten gibt es ein gesetzlich vorgegebenes Gliederungsschema, das Unternehmensbilanzen vereinheitlichen soll und im Rahmen derBilanzklarheitdem Bilanzleser einzelne Gliederungsposten mit gleichem Inhalt vermitteln soll. DieBilanzpositionist ein Posten in diesem Gliederungsschema der Bilanz, der einen bestimmtenVermögensgegenstand,EigenkapitalbestandteiloderSchuldenpostenbeinhaltet.

ZurKonkretisierungsehen alle internationalen und nationalenRechnungslegungsstandardsGliederungsvorschriften vor. Dabei werden die betriebswirtschaftlichen Eigenheiten einigerWirtschaftszweigeberücksichtigt, so dass es allgemeine Gliederungsvorschriften fürNichtbanken(Dienstleistungssektormit Ausnahme der Finanzwirtschaft,Gewerbe,Handel,IndustrieundVerkehr) und spezifische Gliederungsvorschriften für dieFinanzwirtschaft(Kreditwesen,Versicherungswesen) gibt.

Gliederungsvorschriften

[Bearbeiten|Quelltext bearbeiten]Durch Gliederungsvorschriften soll eine Harmonisierung derJahresabschlüssealler Unternehmen erreicht werden, damit auch sinnvolleBetriebsvergleichestattfinden können und derBilanzanalystdavon ausgehen darf, dass sich in einer bestimmten Bilanzposition stets die gleichen Werte befinden. Zudem erfüllen Gliederungsvorschriften gleichzeitig auch dieBilanzierungsgrundsätzeinsbesondere derBilanzklarheit(unter einer bestimmten Bilanzposition dürfen nur die sachlich dorthin gehörendenGeschäftsvorfälleverbucht werden) undBilanzwahrheit(alle bilanzrelevanten Geschäftsvorfälle sindvollständigzu bilanzieren).

Bilanzgliederung nach § 266 HGB in Deutschland

[Bearbeiten|Quelltext bearbeiten]Die Gliederung erfolgt als gesonderter Ausweis von Anlage- und Umlaufvermögen, Eigenkapital, Schulden sowie Rechnungsabgrenzungsposten (§ 247HGB). Gemäߧ 266HGB ist eine aufgestellte Bilanz einerKapitalgesellschaftaufgebaut.

| Aktivseite(Mittelverwendung) | Passivseite(Mittelherkunft) |

|---|---|

Bilanzsumme |

Bilanzsumme |

Erleidet die Unternehmung einen so hohen Verlust, dass das Eigenkapital rechnerisch negativ wird, so wird bei Kapitalgesellschaften der „Negativbetrag “(mathematisch korrekt alsAbsolutwertdes negativen Eigenkapitals) am Schluss der Bilanz auf der Aktivseite gesondert als „nicht durch Eigenkapital gedeckter Fehlbetrag “ausgewiesen,§ 268Abs. 3 HGB. Bei Personenhandelsgesellschaften entspricht dies dem „nicht durch Vermögenseinlagen gedeckten Verlustanteil “der persönlich haftenden Gesellschafterin oder der Kommanditisten nach§ 264cHGB.

Abweichungen von diesem Bilanzierungsschema ergeben sich aufgrund derRechtsform(nach§ 264cHGB),Betriebsgröße(nach§ 274aHGB) oderBranche(wieKreditinstituteundVersicherungen). Es können einzelne wesentliche Geschäftsvorfälle oder Posten nach§ 265HGB Anpassungen erforderlich machen. Für Kredit- und Finanzdienstleistungsinstitute, Versicherungen undPensionsfondsbestehen eigenständige Bilanzgliederungsschemata nach gesonderten Vorschriften (Kreditinstituts-RechnungslegungsverordnungundVersicherungsunternehmens-Rechnungslegungsverordnung).

Bilanzgliederung nach Unternehmensgesetzbuch in Österreich

[Bearbeiten|Quelltext bearbeiten]Für Kapitalgesellschaften gelten folgende Gliederungsvorschriften:

| Aktivseite:(§ 224 Abs. 2 UGB[1]) | Passivseite:(§ 224 Abs. 3 UGB) | ||||||

| A. | Anlagevermögen: | A. | Eigenkapital: | ||||

| I. | Immaterielle Vermögensgegenstände: | I. | eingefordertes Nennkapital (Grund-, Stammkapital); | ||||

| 1. | Konzessionen, gewerbliche Schutzrechte und ähnliche Rechte und Vorteile sowie daraus abgeleitete Lizenzen; | II. | Kapitalrücklagen: | ||||

| 2. | Geschäfts(Firmen)wert; | 1. | gebundene; | ||||

| 3. | geleistete Anzahlungen; | 2. | nicht gebundene; | ||||

| II. | Sachanlagen: | III. | Gewinnrücklagen: | ||||

| 1. | Grundstücke, grundstücksgleiche Rechte und Bauten, einschließlich der Bauten auf fremdem Grund; | 1. | gesetzliche Rücklage; | ||||

| 2. | technische Anlagen und Maschinen; | 2. | satzungsmäßige Rücklagen; | ||||

| 3. | andere Anlagen, Betriebs- und Geschäftsausstattung; | 3. | andere Rücklagen (freie Rücklagen); | ||||

| 4. | geleistete Anzahlungen und Anlagen in Bau; | IV. | Bilanzgewinn (Bilanzverlust), davon Gewinnvortrag/Verlustvortrag. | ||||

| III. | Finanzanlagen: | B. | Rückstellungen: | ||||

| 1. | Anteile an verbundenen Unternehmen; | 1. | Rückstellungen für Abfertigungen; | ||||

| 2. | Ausleihungen an verbundene Unternehmen; | 2. | Rückstellungen für Pensionen; | ||||

| 3. | Beteiligungen; | 3. | Steuerrückstellungen; | ||||

| 4. | Ausleihungen an Unternehmen, mit denen ein Beteiligungsverhältnis besteht; | 4. | sonstige Rückstellungen. | ||||

| 5. | Wertpapiere (Wertrechte) des Anlagevermögens; | C. | Verbindlichkeiten: | ||||

| 6. | sonstige Ausleihungen. | 1. | Anleihen, davon konvertibel; | ||||

| B. | Umlaufvermögen: | 2. | Verbindlichkeiten gegenüber Kreditinstituten; | ||||

| I. | Vorräte: | 3. | erhaltene Anzahlungen auf Bestellungen; | ||||

| 1. | Roh-, Hilfs- und Betriebsstoffe; | 4. | Verbindlichkeiten aus Lieferungen und Leistungen; | ||||

| 2. | unfertige Erzeugnisse; | 5. | Verbindlichkeiten aus der Annahme gezogener Wechsel und der Ausstellung eigener Wechsel; | ||||

| 3. | fertige Erzeugnisse und Waren; | 6. | Verbindlichkeiten gegenüber verbundenen Unternehmen; | ||||

| 4. | noch nicht abrechenbare Leistungen; | 7. | Verbindlichkeiten gegenüber Unternehmen, mit denen ein Beteiligungsverhältnis besteht; | ||||

| 5. | geleistete Anzahlungen; | 8. | sonstige Verbindlichkeiten, davon aus Steuern, davon im Rahmen der sozialen Sicherheit. | ||||

| II. | Forderungen und sonstige Vermögensgegenstände: | D. | Rechnungsabgrenzungsposten. | ||||

| 1. | Forderungen aus Lieferungen und Leistungen; | ||||||

| 2. | Forderungen gegenüber verbundenen Unternehmen; | ||||||

| 3. | Forderungen gegenüber Unternehmen, mit denen ein Beteiligungsverhältnis besteht; | ||||||

| 4. | sonstige Forderungen und Vermögensgegenstände; | ||||||

| III. | Wertpapiere und Anteile: | ||||||

| 1. | Anteile an verbundenen Unternehmen; | ||||||

| 2. | sonstige Wertpapiere und Anteile; | ||||||

| IV. | Kassenbestand, Schecks, Guthaben bei Kreditinstituten. | ||||||

| C. | Rechnungsabgrenzungsposten. | ||||||

| D. | Aktive latente Steuern. | ||||||

Bilanzgliederung nach Obligationenrecht in der Schweiz

[Bearbeiten|Quelltext bearbeiten]Im schweizerischen Recht sind die kaufmännischen Buchführungsvorschriften imObligationenrecht(OR) geregelt. Für die Bilanz verlangt Art. 959a OR folgendeMindestgliederung.

| Aktiva (Vermögen, Investition) | Passiva (Schulden, Finanzierung) |

|---|---|

|

|

* Der Betrag gegenüber direkt oder indirekt Beteiligten und Organen sowie gegenüber Unternehmen, an denen direkt oder indirekt eine Beteiligung besteht, ist gesondert in der Bilanz oder im Anhang zu nennen.

In der Praxis werden dieAktivennach derLiquidierbarkeit,diePassivennach demFälligkeitsprinzipgeordnet. Das heißt, je schneller ein Aktivposten flüssig gemacht werden kann oder ein Passivposten fällig wird, desto weiter oben wird er platziert. Der Vergleich derart geordneter Aktiven und Passiven gibt einen Hinweis auf dieLiquiditätder Unternehmung.

Bilanzgliederung für Kreditinstitute

[Bearbeiten|Quelltext bearbeiten]Die Bankbilanz gibt Aufschluss über dieLiquiditätslageund die Risikosituation eines Kreditinstituts. Die Gliederung erfolgt nach§ 340HGB in Verbindung mit Formblatt 1 derRechKredVauf der Aktivseite nach abnehmender Liquidität durchMonetisierbarkeit,sie beginnt mit demKassenbestand.Man unterscheidet statische und dynamische Liquidität. Auf der Passivseite steht das Fremdkapital vor dem Eigenkapital; sie gliedert sich nach zunehmenderFristigkeit.

Die Aktivseite differenziert zwischenForderungenundWertpapieren;dagegen wird nicht zwischenAnlage-undUmlaufvermögenunterschieden. Die Sachanlagen finden sich unter Sonstige Aktiva wieder. Die Passivseite unterscheidet Verbindlichkeiten undverbriefte Verbindlichkeiten.

| Aktivseite | Passivseite |

|---|---|

|

|

Die Aktivseite der Bankbilanz wird dominiert durch dasKreditgeschäft,das als Forderungen innerhalb der Bilanz (Geldleihe) und alsEventualverbindlichkeiten„unterm Strich “(Kreditleihe) vermerkt ist. Die Passivseite wird beherrscht durch dasPassivgeschäft,bestehend ausSicht-,befristeteundSpareinlagen.

Die Bankbilanz berücksichtigtBonitätsrisiken,aber keineZinsänderungs-undWechselkursrisiken.Nachrangige Forderungen werden aus der Bilanz ausgegliedert oder im Anhang aufgeführt.

Bilanzgliederung für Versicherungen

[Bearbeiten|Quelltext bearbeiten]Rechtsgrundlagensind dieBilanzierungsgrundsätzedes§ 341eHGB sowie dieVersicherungsunternehmens-Rechnungslegungsverordnung(RechVersV), die fürVersicherungsunternehmengemäߧ 2RechVersV Formblätter vorschreibt, welche eine von § 266 HGB (Bilanz) und § 275 HGB (Gewinn- und Verlustrechnung) abweichende Gliederung vorsieht.

- Bilanzierungsgrundsätze

Versicherungsunternehmen haben gemäß § 341e HGBversicherungstechnische Rückstellungenauch insoweit zu bilden, wie dies nachvernünftiger kaufmännischer Beurteilungnotwendig ist, um die dauernde Erfüllbarkeit der Verpflichtungen aus denVersicherungsverträgensicherzustellen. Die Rückstellungen sind nach den Wertverhältnissen amBilanzstichtagzu bewerten und dürfen nicht nach§ 253Abs. 2 HGBabgezinstwerden.

- Bilanzgliederung

Das Versicherungswesen differenziert bilanztechnisch zwischenLebens-undKompositversicherung,für die es eine einheitlicheVersicherungsbilanzgibt:[11]

| Aktivseite | Passivseite |

|---|---|

____________________________________ Bilanzsumme |

____________________________________ Bilanzsumme |

Wichtigste Bilanzposition sind in der Versicherungswirtschaft auf der Aktivseite dieKapitalanlagen,unter denen insbesondere dasSicherungsvermögenbilanziert wird. Die Passivseite wird von denRückstellungenbeherrscht.

Bilanzgliederung nach IFRS

[Bearbeiten|Quelltext bearbeiten]Eine nachInternational Financial Reporting Standards(IFRS) aufgestellte Bilanz unterscheidet sich in ihrem Aufbau von einer Bilanz nach deutschem HGB oder anderen nationalen Regeln. Der Aufbau einer IFRS-Bilanz ist inIAS 1,Paragrafen 51-77 (englischBalance Sheet) dargestellt, wobei IAS 1.51 den Unternehmen zwei grundsätzliche Möglichkeiten zur Bilanzgliederung einräumt.

- Eine Gliederung nach Fristigkeit (auf der Aktivseite:englischcurrent assetsundenglischnon-current assetsund korrespondierend auf der Passivseite:englischcurrent liabilitiesundenglischnon-current liabilities) als Regelfall und

- eine Gliederung vonenglischassetsundenglischliabilitiesjeweils nach ihrer Liquiditätsnähe als Ausnahmefall.

Eine eindeutige Vorgabe, ob diese Gliederung in aufsteigender oder in absteigender Ordnung zu erfolgen hat, existiert dabei nicht.

Allerdings präferiert das Rechnungslegungs-Interpretations-Committee (RIC) desDeutschen Rechnungslegungs Standards Committeee. V. (DRSC) in RIC 1[12]als Leitlinie für die Bilanzierung deutscher Unternehmen nach IFRS offenbar die Reihenfolge langfristig – kurzfristig (vgl. Anhang zu RIC 1: Beispiel für ein Bilanzgliederungsschema).

Grundsätze ordnungsmäßiger Buchführung und Bilanzierung

[Bearbeiten|Quelltext bearbeiten]Grundlage bei der Erstellung einer Bilanz ist die ordnungsmäßigeBuchführung.Die Bilanz soll ein gerechtes, zutreffendes und nachvollziehbares Bild des Unternehmens zum Stichtag zeichnen. Dies wird durch dieBilanzierungsgrundsätzewieBilanzwahrheitoderBilanzklarheitsichergestellt. Zusätzlich gilt dasVorsichtsprinzip,ungenau bezifferbare Bestände sollten eher pessimistisch eingeschätzt und mögliche Risiken gegebenenfalls berücksichtigt werden. Geregelt sind diese Normen in den Grundsätzen ordnungsmäßiger Buchhaltung (GoB).

Wer eine Bilanz aufzustellen hat, ist im Handelsgesetzbuch geregelt. Dort ist der gesetzlich vorgeschriebene Aufbau zu finden.

In die Bilanz müssen alle Fakten einbezogen werden, die zum Zeitpunkt der Bilanz bekannt und für den Zeitraum zwischen zwei Bilanz-Stichtagen relevant sind. Daher genügt es nicht, einen zum jeweiligen Stichtag vorliegenden Kontostand in die Bilanz aufzunehmen. Zusätzlich müssen im Zeitraum vor dem Bilanzstichtag bezogene, noch nicht bezahlte Leistungen bewertet werden. Es muss ebenfalls festgestellt werden, welche Zahlungen bereits für Leistungen geleistet wurden, die erst im folgenden Jahr bezogen werden – beispielsweise eine Vorauszahlung für Rohstofflieferungen.

Eine Schwierigkeit bei der Erstellung von Bilanzen ist daher, dass zu einem Zeitpunkt selten alle zu berücksichtigenden Fakten bereits bezifferbar sind. So ist zum Beispiel bekannt, dass ein Unternehmen für den Monat Dezember eine Telefonrechnung erhalten wird. Da auch die Nutzung dieser Leistung bereits im Dezember erfolgte, muss die berechtigte Forderung des Anbieters in die Bilanz einfließen. Die entsprechende Rechnung liegt jedoch möglicherweise erst Ende Januar des Folgejahres vor. Somit ist es praktisch unmöglich, eine Bilanz sowohl präzise als auch zeitnah zu erstellen. Entsprechend vergehen bei großen Unternehmen zumeist zwei bis vier Monate bis zur Bekanntgabe der ordentlichen Bilanz. Andererseits wird gerade beibörsennotiertenUnternehmen eine zeitnahe Bilanz erwartet, so dass – und diese Tendenz verschärft sich zunehmend – oftmals zu Lasten der Genauigkeit eine möglichst schnelle Bilanz erstellt wird, in der viele Werte nur geschätzt werden konnten.

Des Weiteren fordert die umfassende Darstellung des finanziellen Bildes eine tatsächliche Bestandsaufnahme zum Zeitpunkt der Bilanzerstellung. Für vorhandene Waren erfolgt dies zumeist in Form einerInventur,in der mögliche Differenzen zwischen den erfassten Lagerveränderungen und den tatsächlich vorhandenen Beständen festgehalten werden können.

Schließlich erfolgt die Bewertung der Anlagegüter eines Unternehmens. Hier müssen für die in der Produktion genutzten Mittel (z. B. Maschinen) sowie für die langfristigen Finanzanlagen (z. B. Immobilien und Unternehmensbeteiligungen) realistische Werte ermittelt werden. Dies kann überAbschreibungenerfolgen, so dass der Wert eines Firmenfahrzeuges über die geplante Nutzung von (beispielsweise) acht Jahren gleichmäßig in jedem Jahr um ein Achtel des Kaufpreises herabgesetzt wird (lineare Abschreibung). Ein anderer Ansatz ist die Ermittlung des theoretischen Verkaufspreises, der insbesondere für Investitionen in öffentlich gehandelte Werte (Aktien anderer Unternehmen) angebracht ist. Hier können beispielsweise die im Besitz des Unternehmens befindlichen Aktien zum Kurs des letzten Handelstages vor dem Bilanzstichtag bewertet werden.

DieBilanzpolitikbezeichnet die Grundausrichtung des Bilanzierenden bei der Nutzung von Ausweis-, Gliederungs- und Erläuterungswahlrechten (formelle Bilanzpolitik) sowie bei der Nutzung vonBilanzierungs-undBewertungswahlrechten,Ermessensspielräumen und Sachverhaltsgestaltungen (materielle Bilanzpolitik).

Auch die Ausrichtung der Bilanzpolitik eines Unternehmens ist nicht zu vernachlässigen. So kann diese die Bilanz durch beispielsweise verschiedene Bewertungsansätze und diverse Darstellungsmöglichkeiten von Sachverhalten verändern.

Zum Schutz der Gläubiger eines Unternehmens gilt bei der Bewertung von Vermögenswerten das so genannteVorsichtsprinzip,welches seine konkrete Anwendung in folgenden Bewertungsprinzipien findet:

Bilanztheorien

[Bearbeiten|Quelltext bearbeiten]Die Bilanztheorien werden eingeteilt in klassische Theorien und neuere Theorien:

- Klassische Bilanztheorien

- Die statischen Bilanztheorien

- Zerschlagungsstatik

- Fortführungsstatik

- Die dynamische Bilanztheorie

- Die organische Bilanztheorie

- Die statischen Bilanztheorien

- Neuere Ansätze

- Kapital- und Substanzerhaltung

- Ökonomischer Gewinn

- Zukunftsbilanz

- Synthetische Bilanz

- Funktionsanalytische Bilanz

- Prognosebilanz

- Gemeinwohlbilanz

- Ökobilanz bzw. Umweltbilanz (Lebenszyklusanalyse)

Literatur

[Bearbeiten|Quelltext bearbeiten]- Jörg Baetge,Hans-Jürgen Kirsch, Stefan Thiele:Bilanzen.10. Auflage. IDW Verlag, Düsseldorf 2009,ISBN 978-3-8021-1413-7.

- Jörg Baetge, Hans-Jürgen Kirsch, Stefan Thiele:Konzernbilanzen.8. Auflage. IDW Verlag, Düsseldorf 2009,ISBN 978-3-8021-1414-4.

- Adolf G. Coenenbergu. a.:Jahresabschluss und Jahresabschlussanalyse.21. Auflage. Schäffer-Poeschel Verlag, Stuttgart 2009,ISBN 978-3-7910-2770-8.

- Andreas Eiselt:Schnelleinstieg Bilanzen: Grundlagen, Regeln, Praxisbeispiele.Haufe Verlag, Freiburg im Breisgau, 2013,ISBN 978-3-648-03198-8.

- Michael Griga:Buchführung und Bilanzierung für dummies.8. Auflage 2020, Wiley-VCH-Verlag,ISBN 978-3-527-71639-5.

- Joachim S. Tanski:Jahresabschluss: Bilanzen nach Handels- und Steuerrecht.7. Auflage. Haufe Verlag, Freiburg im Breisgau 2022,ISBN 978-3-648-15783-1.

- Jörg Wöltje:Bilanzen lesen, verstehen und gestalten.Haufe Verlag, Freiburg im Breisgau 2016,ISBN 978-3-648-07191-5.

Weblinks

[Bearbeiten|Quelltext bearbeiten]Einzelnachweise

[Bearbeiten|Quelltext bearbeiten]- ↑Rolf-Dieter Grass,Wolfgang Stützel:Volkswirtschaftslehre.München 1988,ISBN 978-3-8006-1017-4,S. 53.

- ↑Luca Pacioli:Abhandlung über die Buchhaltung,1494; deutsche Übersetzung von Balduin Penndorf, 1933.

- ↑Hans-Herbert Schulze:Zum Problem der Messung des wirtschaftlichen Handelns mithilfe der Bilanz.1966,S. 113

- ↑Klaus Brockhoff:Betriebswirtschaftslehre in Wissenschaft und Geschichte,2014,S. 82.

- ↑ROHG, Urteil vom 3. Dezember 1873, ROHG 12, 15, 19

- ↑Eugen Schmalenbach,Grundlagen dynamischer Bilanzlehre,in:Zeitschrift für handelswissenschaftliche Forschung,1919, S. 79 ff.

- ↑Erich Kosiol:Formalaufbau und Sachinhalt der Bilanz,1940, S. 14.

- ↑Erich Gutenberg:Betriebswirtschaftslehre und Bilanzrecht,in: Ludwig Raiser, Heinz Sauermann, Erich Schneider (Hrsg.):Das Verhältnis der Wirtschaftswissenschaft zur Rechtswissenschaft, Soziologie und Statistik,1964, S. 140.

- ↑Alfred Wagenhofer:Informationspolitik im Jahresabschluss – Freiwillige Informationen und Strategische Bilanzanalyse.1990, S. 14 ff.

- ↑Danuta Ratasiewicz:Schnelleinstieg Finanzbuchhaltung,2008, S. 48 ff.

- ↑Hanspeter Gondring,Versicherungswirtschaft,2015, S. 264 f.

- ↑Rechnungslegungs Interpretation Nr. 1 „Bilanzgliederung nach Fristigkeit gemäß IAS 1Darstellung des Abschlusses“