图:中国的白酒价格与经济和人口结构都有着明显的相关性。

这段时间网上讨论茅台市场零售价大幅下跌的文章特别多,主流观点大多从供需关系的角度去分析。但从宏观视角看,高端白酒的潮起潮落与房地产周期紧密相关,其价格走弱早在3年前就已经露出端倪。

中国经济自1990年初步入了高增长阶段,一直持续到2010年。这些年的高增长,同时也是商品从短缺到过剩,资产从短缺到相对过剩的过程。笔者在2006年写的《买自己买不起的东西》一文中提出,随着经济增长及恩格尔系数的下降,即大家用于吃和穿的比重下降,那么,居民配置资产的比重会相应上升。

因此,当你预期未来大家普遍都会大幅提高配置资产比例的时候,资产价格就会大幅上涨。也就是说,对资产的需求将远大于供给。为了获得超额投资回报,就应该加杠杆,买自己买不起的东西。2006年茅台的股价已经达到170多元,是当时A股最贵的股票,如果按不复权计算,相当于现在的45元(人民币,下同)左右。

资料显示,1998至2009年白酒产量增速和中国GDP(国内生产总值)、居民收入增速的相关性分别为0.69和0.65,说明经济增长及居民收入的提升,与白酒消费存在明显的相关性。2003年,白酒行业规模以上企业的吨酒价格为1.6万元,2008年吨酒价格已上升到2.83万元。

根据麦肯锡的统计,中国的资产淨值从2000年的7万亿美元增长到2020年的120万亿美元,增长16倍。同一时期,美国的资产淨值翻了一番,达到90万亿美元。全球资产淨值从156万亿美元增加到514万亿美元,增长2.3倍。

由此可见,中国资产的规模扩张速度不仅远超美国,也明显超过全球平均水平。但从股价指数的涨幅看,在过去20年,标普500指数上涨了6.3倍,纳斯达克100指数上涨了12.6倍,但沪综指涨幅不足2倍。显然,中国资产规模的增长主要靠供给的增加为主要特征,而不是靠投资回报率的提高。如2006年的时候,A股市场的流通市值只有3万多亿元,如今流通市值已经达到74万亿元,但指数的涨幅并不大。

换言之,中国资产规模的扩张主要是靠供给的增加。例如,中国经济主要靠投资拉动,而且资本形成(三驾马车中的投资)对GDP的贡献是全球其他经济体平均水平的两倍左右。A股市场IPO(首次公开集资)规模不断提高等,使得资产的供应量不断扩大,最终导致了资产过剩。

2018年,笔者又写了一篇《买自己买不到的东西》,主要观点是2000年之前中国是商品短缺的时代,2000年以后商品实现了供需平衡,但资产短缺;2007年以后,商品出现了全面过剩;2015年以后,大部分资产相对于市场需求已经过剩了,但部分资产即所谓的核心资产还是短缺,那就是要买稀缺类资产。

当然,稀缺也是相对的。例如,2001年之前,茅台的基酒产量只有4000多吨,如今已经超过5万吨,未来可以达到7万多吨,说明随着供给的不断增加,其稀缺性也会下降。如果需求的增长速度不如供给的话,那么其价格压力会增大。

楼市下行拖累消费

中国白酒总销量下降其实早就发生了。2000年以来,白酒产量不断上升,到2007年,白酒销量的增速达到34%的峰值,与名义GDP的增速创新高都在同一年。八项规定之后,白酒销量增速明显回落,但仍保持增增长,到2016年以后才出现负增长。2015年,中国白酒的总销量为1312万吨,到2023年降至629万吨,降幅达到52%。

但与此同时,代表高端白酒的酱香型白酒的销售收入却依然保持上升势头,其占白酒总销售收入的比重从2015年的14.2%上升到2021年的31.5%。这说明“八项规定”颁布之后,尽管公务高端白酒的消费占比大幅下降,但商务消费和私人消费的增长几乎完全替代了公务消费。

从2020至2021年的3年疫情中白酒产量看,并没有出现大幅回落,其间酱香型白酒的销售额反而大幅上升。但到了2023年,酱香型白酒销售收入的占比已经回落至30.4%。随着高端白酒价格的加速下跌,估计2024年及今后占比还会继续回落。

笔者发现一个有趣的现象,曾经作为主要公务用酒的茅台,在“八项规定”之后其销量还是大幅上升,但同样作为公务用车的奥迪,则大幅下降,从遥遥领先于宝马、奔驰等国外品牌车,到远远落后于其他国外品牌车。

当前白酒价格的下跌,主要因素是房地产周期下行带来的。中国房地产对GDP的贡献应该在20%至25%之间,当房地产周期步入下行阶段时,通常会对经济带来较大冲击,这就是所谓的乘数效应。

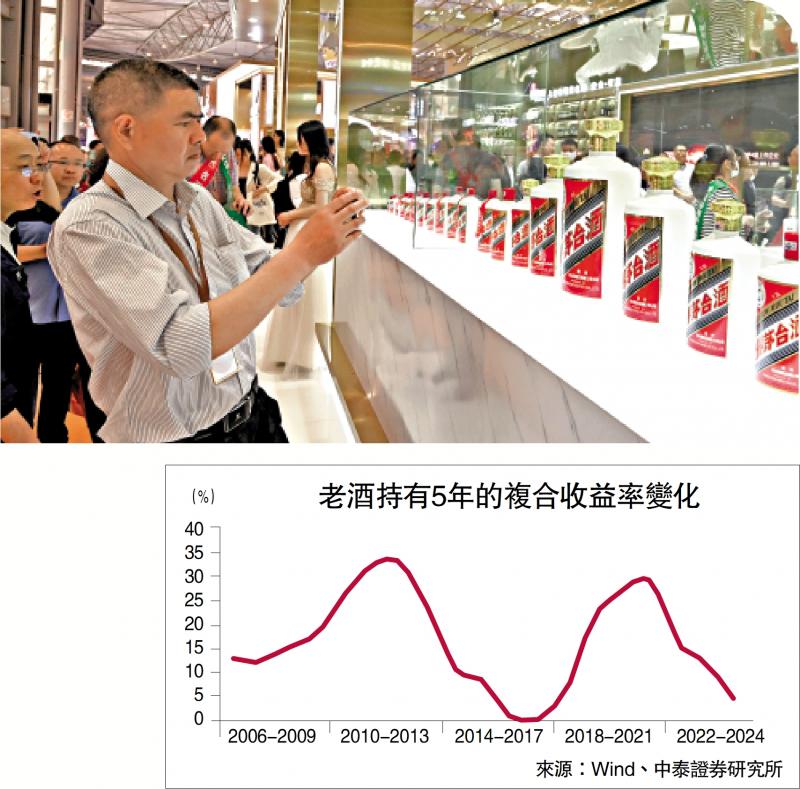

而高端白酒价格的下跌并不是从今年开始的,只是今年上热搜的频率高了而已。从茅台老酒的价格走势看,2021年以后的当年酒批价已经低于如今的市场价;当年购入的茅台酒持有5年的复合收益率已经从2021年的28.81%降至目前的4.83%(见图)。

上一轮茅台持有5年收益率的下跌发生在2012至2017年,这应该与“八项规定”有关,但茅台酒的销量并没有显著下降。但这一轮价格的下跌,会否影响到其销量呢?2015至2023年,销量前11家白酒上市公司价格涨幅215%,也就是在销量大幅回落的过程中,通过价格上涨来保持盈利的高增长。如今价格已经由升转降,再要继续维持盈利高增长的逻辑似乎不再成立。

白酒和香烟类似,都经历了量减价升的过程。即销量下降,但销售收入在不断提高,这说明2021年之前,中国消费升级的势头非常明显。如2013年高级香烟的销售额占比只有27%,到2018年则提高了42%。同样,茅台公司的销售收入如今大约要占到白酒上市公司销售收入前14名的三分之一左右。

从奢侈品消费的全球份额看,根据贝恩咨询统计,2000年中国只占全球份额的1%,到2018年,则占到全球的三分之一。2020年应该是中国奢侈品消费占全球份额的最高点,这与中国房地产周期的拐点几乎一致。

人口年龄结构老化

受疫情影响,2020年以后中国消费升级的势头明显减弱。从人口的维度看,2021年中国步入了深度老龄化阶段,即65岁及以上人口占总人口比重超过14%。由于中国历史上出生人口最多的“第二次婴儿潮”年龄段的群体,从2027年起步入联合国定义的“老人潮”,从而使得老龄化加速。

举例说,德国从步入深度老龄化到超老龄化(老人占比达到20%)经历了36年时间,非常缓慢。日本则用了12年时间,而中国只需要9年时间。这意味着,高度酒的消费量可能会出现快速下滑的趋势。

据国际葡萄酒与烈酒研究机构IWSR发布的《2022奢侈烈酒战略研究》报告,白酒在国际奢侈烈酒市场(单瓶均价在100美元以上的产品)占据了84%的市场份额,但消费几乎完全局限在中国。中国是国际奢侈烈酒(不包括白酒)的最大市场,占全球超过30%的市场份额。

也就是说,中国的高端白酒在全球高端的高度酒份额已经大得惊人,其进一步的提升空间还能有多少呢?依据中国酒业协会的统计,2014至2022年,规模以上的白酒企业营收从5800亿元提升至6600亿元,8年时间累计增幅仅13%,年复合增速不足2%。

故此推测出随着人口老龄化的加速,高度酒的销量会降下来,慢慢步入到低度酒主导的时代。从美国、欧洲和日本等西方国家的案例看,人口老龄化过程中,都存在低度酒的销售份额提高、高度酒的销售份额下降的共同特征。

回顾过去30年,国产的名烟名酒利用消费升级的契机,通过不断涨价的方式,战胜了洋烟洋酒;而高端白酒又完胜了高端葡萄酒。但万物皆有周期,当时代的大潮奔腾而下,个体的努力或显得微不足道。